Green Bonds: Greenium-Rückgang im CHF-Markt

Unsere statistische Analyse zeigt: Die durchschnittliche Renditedifferenz zwischen einer grünen und einer herkömmlichen Anleihe (Greenium) im CHF-Obligationenmarkt hat sich über die Zeit deutlich verringert. Was das für die Emittenten sowie Investorinnen und Investoren bedeutet.

Autor: Dr. oec. Jan Serwart, Portfolio Manager Fixed Income

Die absolute und relative Anzahl Green Bonds im Schweizer Markt (SBI AAA-BBB) nimmt seit Jahren stetig zu. Von den total 1'781 Bonds im Swiss Bond Index (SBI) waren zuletzt 122 Green Bonds. Ihr Volumen beträgt CHF 23,4 Milliarden. Das entspricht einem Anteil von 4,4% am Gesamtvolumen des SBI.

Was sind Green Bonds?

Green Bonds sind Anleihen, mit denen Emittenten ausschliesslich Projekte finanzieren, die die Umwelt schützen oder entlasten. Beispiele für solche Projekte sind Klimaneutralität, Elektromobilität, Investitionen in energieeffiziente Technologien und Kreislaufwirtschaftsprojekte. Struktur und Risikoprofil eines Green Bond sind ähnlich wie bei einer konventionellen Anleihe des gleichen Emittenten, also auch die Renditeerwartung.

Aufteilung Schweizer Greenbonds nach Sektoren

Nachstehende Grafik zeigt für den Swiss Bond Index (SBI) die Green-Bond-Aufteilung per Mai 2024 für verschiedene Sektoren. Der Finanzsektor (Banken und Versicherungen) hat aktuell mit 56 die höchste Anzahl an Green Bonds ausstehend, die Eidgenossenschaft aktuell eine.

Sektor |

Anzahl Green Bonds |

Anzahl Bonds im Sektor |

%-Anteil Green Bonds |

Finanz (Banken, Versicherungen) |

56 |

392 |

14 |

Kantone, Städte |

24 |

431 |

6 |

Versorgung (Kraftwerke, Spitäler) |

12 |

101 |

12 |

Supranational |

10 |

44 |

23 |

Industrie |

8 |

223 |

4 |

Staatliche Agenturen |

7 |

114 |

6 |

Hypotheken besicherte Anleihen |

4 |

410 |

1 |

Staat |

1 |

22 |

5 |

Andere |

0 |

44 |

0 |

Total SBI AAA-BBB |

122 |

1'781 |

7 |

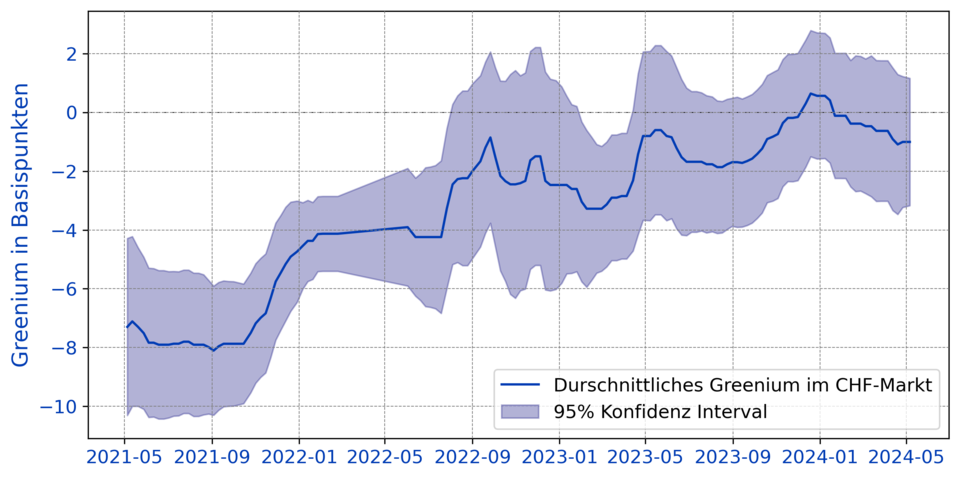

Entwicklung des Greeniums seit 2021

Aufgrund der hohen Nachfrage und dem tiefen Angebot an grünen Anleihen zeigte sich anfangs der 2020-Jahre , dass diese häufig mit einem Preisaufschlag gegenüber einer herkömmlichen Anleihe mit derselben Laufzeit gehandelt wurden. Der Renditeunterschied zwischen der tiefer liegenden Rendite von Green Bonds im Vergleich zur höheren Renditen von herkömmlichen Anleihen wurde als Greenium bekannt.

Bislang wurden kaum statistisch relevante Aussagen zur Greenium-Entwicklung im Schweizer Bondmarkt gemacht. Wir haben uns dieser Aufgabe nun gestellt. Grundlage dazu bildete ein Vergleich der Preisentwicklung von Green Bonds und konventionellen Bonds aus dem Finanzsektor des SBI. Der Finanzsektor des SBI eignet sich gut für eine derartige statistische Analyse, weil dieser auch historisch betrachtet die meisten Green Bonds zählt und die Anzahl Bonds insgesamt genügend gross ist, um das durchschnittliche Greenium im CHF Obligationen Markt statistisch schätzen zu können.

Das Resultat zeigt: Das Greenium im Schweizer Markt nimmt seit drei Jahren tendenziell ab.

Wie schätzen wir das Greenium für den CHF-Obligationenmarkt?

Wöchentlich schätzen wir mittels einer Panel-Regression das Greenium, indem wir die Spreads (Zinsaufschlag auf den risikolosen Swapzinssatz) der Bonds auf verschiedene Kontrollvariablen und einen Green-Bond-Indikator regressieren. Der geschätzte Koeffizient des GreenBond- Indikators reflektiert das durchschnittliche Greenium im Markt in der jeweiligen Woche. Wir kontrollieren für die Laufzeit, die quadrierte Laufzeit, das Rating, das quadriertes Rating, die Auszahlungsstufe, Domestic Dummy, Emerging Country Dummy, Callable Dummy, das HQLA Level und Bloomberg Ticker Dummies auf Emittenten Stufe.

Mitte 2021 lag das durchschnittliche Greenium zwischen sechs und acht Basispunkten. Das durchschnittliche Greenium reduzierte sich kontinuierlich bis September 2022 auf circa einen Basispunkt. Statistisch gesprochen war es seither nicht mehr möglich, mit einer 95% Sicherheit festzustellen, ob ein generelles Greenium im Markt vorliegt oder nicht. Grafisch ist das ersichtlich, wenn die blau eingefärbten Konfidenzbänder die Null Linie (kein Greenium) überschreiten. In Einzelfällen gibt es weiterhin Green Bonds mit einem Greenium, das im Durchschnitt zwischen null bis zwei Basispunkten liegt.

Ursachen des Greenium-Rückgangs

Der Rückgang des Greeniums in den vergangenen Jahren lässt sich auf folgende Faktoren zurückführen: Einerseits sorgten Nachhaltigkeitsfonds mit Green Quoten oder vergleichbaren Vorgaben für einen hohen, gleichzeitigen Kaufbedarf vieler Investoren. Diese Quoten wurden im Laufe der Zeit erfüllt, wodurch die gleichzeitige Nachfrage nach grünen Anleihen nachliess. Andererseits steigt das Angebot an grünen Anleihen stetig an, da immer mehr Emittenten auf nachhaltige Finanzierung umsteigen. Dieser Anstieg des Angebots bei gleichzeitig nachlassender Nachfrage führte dazu, dass das Greenium für grüne Anleihen abnahm.

Was dennoch für Green-Bonds spricht

Das Bestehen eines Greeniums macht es für Emittenten attraktiv, Green Bonds herauszugeben, da sie weniger Spreadaufschlag (Zins) bezahlen müssen. Der Rückgang des Greeniums bedeutet zwar, dass die ökonomische Attraktivität für Emittenten, Green Bonds herauszugeben, abgenommen hat. Dennoch ergibt es für Emittenten weiterhin Sinn, Green Bonds zu emittieren. Die Anzahl Green Bonds im SBI hat denn auch zugenommen.

Die Gründe:

- Mit der Ausgabe von Green Bonds kann eine breitere Investorenbasis erreicht werden, da immer mehr Investoren Interesse an nachhaltigen Investments zeigen.

- Oft sind grössere Finanzierungssummen möglich, da Green Bonds verschiedene Finanzvehikel bedienen können. Darüber hinaus kann in Einzelfällen weiterhin ein Greenium bestehen, das im Durchschnitt zwischen null bis zwei Basispunkten liegt.

- Positive Aussenwirkung: Die Emission von Green Bonds sendet eine positive Botschaft nach aussen und signalisiert ein starkes Engagement für Nachhaltigkeit.

Aus Investorensicht ist die Greenium-Reduktion ein Vorteil, da sie nun Green Bonds kaufen können, ohne signifikant auf Rendite verzichten zu müssen. Das macht sie für Investoren umso attraktiver, da sie sowohl aus Klimaperspektive interessant sind und dennoch keine Einbussen bei der Rendite bedeuten. Wir verfolgen die Entwicklung des Greeniums und können dieses aktiv in unseren Fonds abschöpfen.