Inflation (IV) - fear, protect and now unwind

In der Finanzbranche ist das Thema «Inflation» wegen seiner – möglicherweise – verheerenden Konsequenzen in den Fokus gerückt. Im Rahmen der konjunkturellen Belebung zeichnen sich bereits erste Kapazitätsengpässe ab, die preistreibend wirken. Die Inflationserwartungen sind massiv angestiegen; Realwerte profitieren. Nachdem wir diese Entwicklung bereits im Juli 2020 antizipiert hatten, tätigen wir nun punktuell Gewinnmitnahmen. Im Frühsommer sollte bei der US-Inflationsrate der (vorläufige) Höhepunkt erreicht werden.

Text: Nicola Grass

Fear: Auferstehung der US-Inflationserwartungen

Sowohl die Medien als auch die Finanzprofis kommen aktuell am Thema Inflation nicht vorbei. Zwar warnen Marktteilnehmer angesichts der monetären Expansion schon seit Jahren vor einer Rückkehr der Inflation – strukturelle Faktoren wie die demografische Entwicklung und die Globalisierung haben die Preise jedoch lange Zeit gedrückt halten können. Wird sich dies nun ändern? Offensichtlich gibt es dahingehende Befürchtungen. Gemäss Google Trends wird der Begriff Inflation in den USA momentan in der Suchmaschine so häufig wie noch nie aufgerufen (Google Trends) und bei Fondsmanagern hat das Schlagwort Inflation sogar Corona als grösstes Risiko für die Finanzmärkte abgelöst, wurde im Rahmen der aktuellen Global Fund Manager Survey (Bank of America, 16. März 2021) ermittelt. Dies ist ganz offensichtlich eine Folge der Corona-Pandemie und der eingeleiteten Gegenmassnahmen. Umfangreiche Nachfragestimuli bei Angebotsknappheit bergen Inflationspotenzial.

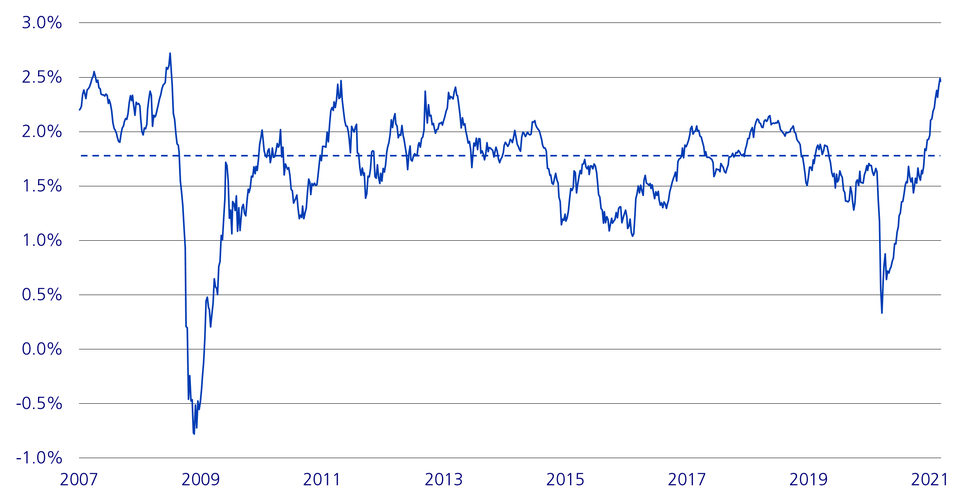

Auch in den Finanzinstrumenten haben sich aufkommenden Inflationsängste niedergeschlagen. So sind in den USA die 5-Jahres-Inflationserwartungen von 0,17 % im März 2020 auf 2,6 % angestiegen. Dies ist der höchste Stand seit 2008 (vgl. Grafik); auch liegt der Wert deutlich über dem historischen Durchschnitt (seit 2002) von 1,8 % (rot gestrichelte Linie in der Grafik) und dem Zielwert der FED von 2 %. Auch in anderen Weltregionen ist ein Anstieg der Inflationserwartungen zu beobachten, allerdings weniger ausgeprägt als in den USA.

5-Jahres-Inflationserwartungen in den USA

Protect: Realwerte & Co

Wir haben bereits im Juli 2020 mit einer Serie von Artikeln auf die inflationären Folgen der Corona-Krise hingewiesen:

- Inflation - the force awakens

- Inflation (II) - Die Büchse der Pandora wird geöffnet

- Inflation (III) - Realwerte als Inflations-Gewinner

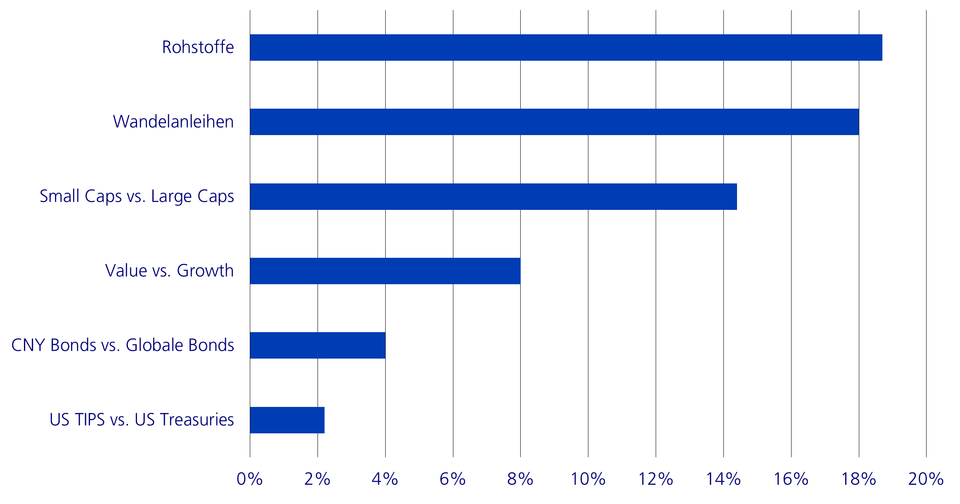

Unserer Ansicht nach war die damals eingepreiste Inflationserwartung mit rund 1,2 % eindeutig zu tief und wir fokussierten uns deshalb auf Realwerte und Anlagen mit zyklischem Charakter, die von steigenden Inflationserwartungen profitieren. In unserem typischen gemischten Portfolio befanden sich somit Anlagevehikel wie Small Caps, Wandelanleihen, US TIPS, chinesische Staatsanleihen, Value-Aktien und Rohstoffe. Mit Erfolg – wie es die Erträge unserer taktischen Positionen von November bis Februar 2021 zeigen.

Starke Performance (USD) unserer taktischen Positionen

Unwind: Sell the fact

Aufgrund der stark anziehenden Rohstoffpreise und deutlichen Engpässen in diversen Lieferketten haben die aufkommenden Inflationsängste unsere Erwartungen inzwischen sogar übertroffen. Die Inflationsrate wird in den USA aufgrund von Basiseffekten im Mai gegenüber dem gleichen Vorjahresmonat zwar auf über 3 % ansteigen, damit sollte hier aber ein vorläufiger Höhepunkt erreicht sein. In Erwartung dieser Entwicklung haben wir bei unseren taktischen Positionen nun bereits graduell Gewinne realisiert.

So befinden sich mittlerweile keine Small Caps und Wandelanleihen mehr in unseren Portfolios. Auch haben wir unser Übergewicht in Gold geschlossen und die kotierten Schweizer Immobilienfonds reduziert. Damit haben wir unseren Inflations-Bias deutlich reduziert. Unsere Modellrechnungen zeigen: Hätte unser Portfolio im Dezember bei einem Anstieg der US-Inflation um 2 % versus Benchmark noch 1 % outperformt, so ist dieser Effekt aktuell auf 0 % geschrumpft. Ganz gemäss der Börsenweisheit «buy the rumour, sell the fact» verabschieden wir uns kurz vor dem voraussichtlichen Höhepunkt der Inflationsdiskussion im Frühsommer dieses Jahres taktisch vom Thema Inflation. Für strategische Überlegungen bleibt die Inflation allerdings unverändert ein wichtiger Entscheidungsfaktor.