Aktien: Wechselkurse wieder im Spiel

Die Währungsschwankungen nehmen aufgrund Zinserhöhungen zu. Dies beeinflusst die Performance-Aussichten von Aktien unmittelbar. Wie haben sich Schweizer Aktien und andere bislang geschlagen?

Text: Nicola Grass , Thomas Bruhin, Jürgen Siemer

Mit Ausnahme der starken Verwerfungen während der Coronakrise im März 2020, waren die vergangenen Jahre von einer sehr tiefen Volatilität bei den Währungen geprägt. Um die Märkte während der Coronakrise zu stabilisieren, senkten die wichtigsten Zentralbanken ihre Leitzinsen auf 0 % und darunter und Carry Trades (siehe Infobox, unten) wurden stark zurückgefahren. Auch die Performance der verschiedenen regionalen Aktienindizes unterschied sich in den letzten fünf Jahren erstaunlich wenig.

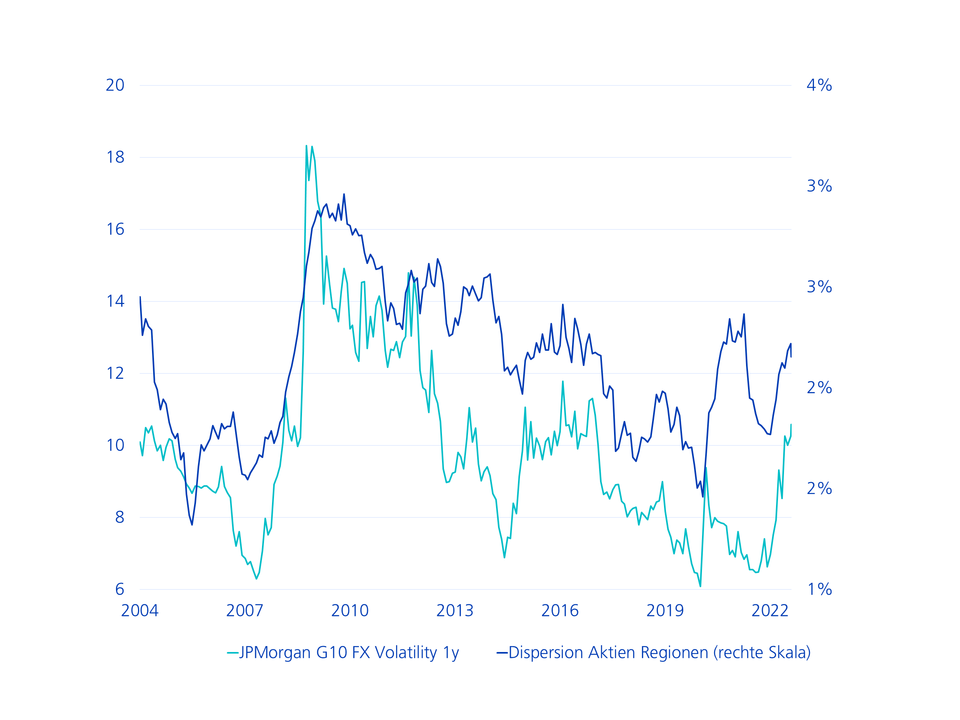

Mit dieser Langeweile ist es mittlerweile vorbei. Ursache: Viele Notenbanken dieser Welt haben inflationsbedingt in den Zinserhöhungsmodus gewechselt. Die Schweizerische Nationalbank beendete vergangenen Juni die achtjährige Negativzins-Periode und hob den Leitzins zuletzt auf 0,5 %. Die Europäische Zentralbank hat ebenfalls im vergangenen Sommer die Zinswende eingeläutet. Die Federal Reserve hat im laufenden Jahr bereits fünfmal die Zinsen erhöht. Aktuell beträgt die Federal Funds Rate-Zinsspanne zwischen 3 und 3,25 %. Die Zinserhöhungen dynamisieren in der Folge die Volatilität der Währungen der G10 Länder (siehe Grafik, unten). Die Zinsdifferenz ist nun wieder ein wichtiger Faktor. So hat sich z.B. der USD seit Beginn 2021 gegenüber dem EUR schon um 26 % und gegenüber dem JPY sogar um 40 % aufgewertet. Auch der CHF ist deutlich stärker geworden. Damit einhergehend unterscheiden sich nun auch die Renditen der regionalen Aktienindizes wieder stärker (hohe Dispersion).

Rückkehr der Volatilität

Gros der Schweizer Unternehmen kaum betroffen

Für die Schweizer Unternehmungen stellten die Wechselkurse bei den kürzlichen Halbjahres-Ergebnispublikationen kaum eine signifikante Einflussgrösse auf das Unternehmensergebnis dar. So rapportierte die global aufgestellte Nestlé einen positiven Währungsbeitrag von 0,1 %. Roche verzeichnete sowohl auf Umsatz- als auch auf Gewinnstufe dieselben Wachstumsraten in CHF wie zu konstanten Wechselkursen, wobei der Anstieg des USD den Einfluss der schwächeren EUR und JPY ausglich.

Generell lässt sich sagen: Die grosse Mehrheit der gelisteten Schweizer Firmen sollte, dank einer ausgewogenen Umsatzverteilung auf die beiden grossen Währungsblöcke USD und EUR und über die letzten Jahre geografisch immer breiten aufgestellten Produktionsstandorten, mit der aktuellen Währungssituation gut fertig werden.

Stärker betroffen sind dagegen Firmen, welche einen überdurchschnittlich grossen Umsatz im Euro-Raum erzielen und einen hohen Anteil der Produktion in der Schweiz abwickeln. So minderten bei Stadler Rail die Währungen das operative Ergebnis um einen Drittel, wobei zusätzliche Währungsverluste auch im Finanzergebnis noch anfielen.

Unternehmen mit hohen Erträgen in den USA im Vorteil

US-Unternehmen mit hohen Erträgen auf dem Heimatmarkt und geringeren Erträgen aus Märkten ausserhalb der USA haben aufgrund des starken USD die stabileren Erträge rapportiert (siehe Grafik, unten).

Im Gegensatz dazu führte der erstarkte USD bei einigen US-Unternehmen zu Erlös- und Ertragseinbussen im Auslandsgeschäft. In der Regel sind die Erlöse und Gewinnbeiträge aus dem Export aber nicht sehr hoch, relevanter für die Ergebnisse der US-Unternehmen sind dagegen die Beiträge ausländischer Tochtergesellschaften.

Das Getränke- und Nahrungsmittelunternehmen Pepsi beispielsweise erwirtschaftet 44 % der Umsätze und 62 % der Vorsteuergewinne ausserhalb des Heimatmarktes. Es ist zu befürchten, dass der relative Beitrag der Auslandsmärkte zum Umsatz und Gewinn des Pepsi-Gesamtkonzerns daher nun sinken dürfte.

US-Firmen mit gewichtigem Auslandsgeschäft leiden unter starkem USD

Ein starker USD hilft zudem Unternehmen ausserhalb der USA mit einer hohen Exportquote in die USA. Das dänische Pharmaunternehmen Novo Nordisk z.B. erwirtschaftet gegenwärtig 48 % seiner Umsätze in den USA, was allerdings in erster Linie dem attraktiven Produktportfolio geschuldet ist. In CHF ausgedrückt hat der Aktienkurs von NovoNordisk in den letzten 12 Monaten um 3 % zugelegt.

Vorsicht bei «Weichwährungen»

Eine allzu schwache Währung relativ zum Dollar ist für Anleger:innen eine Herausforderung. Das gilt beispielsweise für den JPY. Dieser hat sich im Jahr 2022 vergleichsweise schwach entwickelt und z.B. gegenüber dem «Greenback» um über 20 % und gegenüber dem CHF um 14 % an Wert eingebüsst. In der Folge hat der exportlastige Nikkei-Index gemessen in Lokalwährung im laufenden Jahr bloss 8 % verloren. Er zählt damit zu den besten Aktienindizes weltweit.

Allerdings: Der Niedergang des JPY frisst die Zugewinne auf Umsatzebene meist gänzlich weg. Eines der wenigen japanischen Unternehmen, dessen Aktienkurs, in CHF gerechnet, heute höher als zu Jahresbeginn ist, ist der Automobilhersteller Mazda Motor, was auch damit erklärt werden kann, dass das Unternehmen, verglichen mit anderen japanischen Unternehmen, einen höheren Anteil seiner auf dem Weltmarkt abgesetzten Autos und Autoteile aus Japan exportiert.

Was ist ein Carry Trade?

Bei Carry Trades werden Zinsdifferenzen der Währungen ausgenutzt. Es gibt zwei Arten von Carry Trades:

- Positive Carry Trades: Ein Beispiel: Aufnahme eines Betrags in der Währung X zu einem Zinssatz von 0,5 %. Tausch des aufgenommenen Betrags in eine Währung Y zu einem Zinssatz von 4 %. Solange die Währung Y gegenüber der Währung X aufwertet, stabil bleibt oder weniger verliert als die Zinsdifferenz der Währungen X und Y (hier 3,5 %) resultiert ein Gewinn.

- Negative Carry Trades: Ein Beispiel: Aufnahme eines Betrags in der Währung Y zu einem Zinssatz von 4 %. Tausch des aufgenommenen Betrags in eine Währung X mit einem Zinssatz von 0,5 %. Wertet die Währung X mehr als die Zinsdifferenz der Währungen Y und X (hier 3,5 %) auf, resultiert ein Gewinn.

Notabene! Eine Veränderung der Zinssätze beeinflusst die Rentabilität eines Carry Trades.

Rechtliche Hinweise: Die Publikationen wurden vom Buy-Side Research des Asset Managements der Zürcher Kantonalbank erstellt. Die in diesem Dokument enthaltenen Informationen wurden nicht im Einklang mit Rechtsvorschriften zur Förderung der Unabhängigkeit von Finanzanalysen erstellt und unterliegen auch keinem Verbot des Handels im Anschluss an die Verbreitung von Finanzanalysen.