Immobilienfonds: Nach der Kurskorrektur investieren?

Die Kurse der kotierten Schweizer Immobilienfonds haben im September 2022 erneut stark nachgegeben. Was ist passiert? Bietet das aktuelle Kursniveau eine Einstiegsgelegenheit?

Text: Jan Elmer

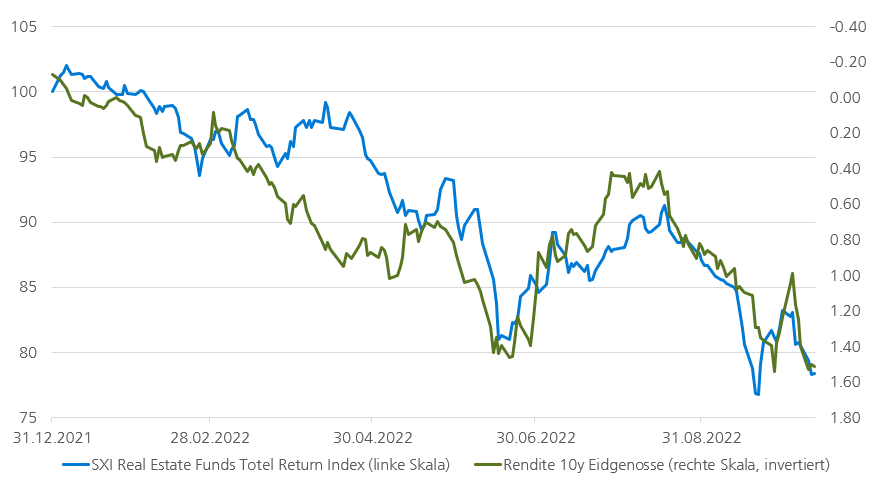

Die Kursentwicklung der kotierten Immobilienfonds weist einen hohen Gleichlauf mit der Entwicklung der langfristigen Zinsen auf. Um dies zu verdeutlichen, haben wir die rechte Skala der nachfolgenden Grafik, welche die Rendite des 10-jährigen Eidgenossen zeigt, invertiert.

Index Immobilienfonds und Rendite des Eidgenossen: Hoher Gleichlauf

Im Zuge des leichten Rückgangs der längerfristigen Zinsen von Ende Juni bis Mitte August dieses Jahres haben sich die Börsenkurse und auch die Agios der kotierten Schweizer Immobilienfonds wieder etwas erholt. Aufgrund des anhaltend hohen Inflationsdrucks sind seit Mitte August die längerfristigen Zinsen jedoch wieder angestiegen. Um der hohen Inflation entgegenzuwirken hat die Schweizerische Nationalbank im September den Leitzins auf 0.5% erhöht. Dadurch kamen die Kurse und Agios der kotierten Immobilienfonds ein weiteres Mal stark unter Druck.

Wie lässt sich diese Marktbewegung in einem längerfristigen Zusammenhang einordnen?

Am 5. Januar 2022 erklomm der Index der kotierten Schweizer Immobilienfonds (SWIIT-Index) noch ein neues Allzeithoch bei 529.47. Bis zum 21. September 2022 verlor der Index beinahe 25%, was der grösste Verlust seit Lancierung des SWIIT-Index ist. Zum Vergleich: Nach dem Ausbruch der Corona-Krise im Jahr 2020 erlitt der SWIIT-Index einen Verlust von knapp 20%.

Der Rückgang der Agios könnte auch der Vorgriff auf eine bevorstehende oder bereits eingeleitete Abwertung am Immobilienmarkt sein. Wie ist das einzustufen?

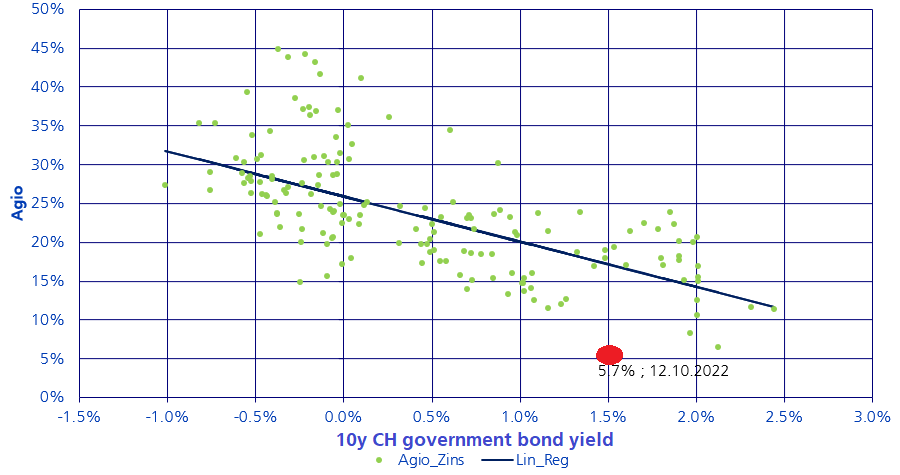

An den Börsen werden die künftigen Erwartungen gehandelt: Insofern nimmt die Börse gewisse Entwicklungen am Immobilienmarkt bereits vorweg. Betrachtet man historisch das Verhältnis der durchschnittlichen Agios und der langfristigen Zinsen so fällt auf, dass beim aktuellen Zinsniveau (10-jährige Eidgenossenrendite: 1.5%) in der Vergangenheit ein höheres Agio gehandelt wurde. Oder anders gesagt, beim aktuellen durchschnittlichen Agio (5.7%) müsste historisch betrachtet ein deutlich höheres Zinsniveau vorherrschen. Allfällige Abwertungen der Immobilien würden dieses Verhältnis relativieren, denn das Agio würde bei gleichbleibenden Börsenkursen und tieferen Immobilienwerten automatisch ansteigen. Laut unseren Informationen ist der Transaktionsmarkt jedoch weiterhin liquide und die bezahlten Preise sind nach wie vor hoch. Kurzfristig deutet dies auf keine grossflächigen Abwertungen im Immobiliensegment hin. Wir gehen heute davon aus, dass sich der Transaktionsmarkt leicht abkühlen wird.

Agios sind im historischen Vergleich zu tief

Wann erhöht sich der Referenzzinssatz wegen der gestiegenen Hypothekarzinsen? Wäre das nicht positiv für die zukünftigen Mietzinseinnahmen der Wohnimmobilienvermieter?

Unsere Immobilienspezialisten rechnen mit einer Erhöhung des Referenzzinssatzes von 1.25% auf 1.50% im ersten Halbjahr 2023. Eine solche Erhöhung um 0.25% führt üblicherweise zu Mieterhöhungen von ca. 3%. Zudem spricht die aktuelle hohe Zuwanderung und die geringere Bautätigkeit für höhere Angebotsmieten. Die soliden und somit eher steigenden Cash Flows im Wohnimmobiliensegment federn daher die Bewertungsrisiken etwas ab.

Schmelzen durch die gestiegenen Finanzierungskosten die Gewinne der Immobilienfonds weg?

Der Regulator schreibt den Schweizer Immobilienfonds eine maximale Fremdverschuldungsquote von 33% vor. Die gestiegenen Finanzierungskosten haben aufgrund der konservativen Verschuldungsquote insgesamt einen eher limitierten Einfluss auf die Gewinne. Vergleicht man diverse Immobilienfonds miteinander, so sind jedoch grosse Unterschiede bei der Finanzierung festzustellen. Wir meiden aktuell Immobilienfonds, die eine vergleichsweise hohe Fremdverschuldung gekoppelt mit einer kurzen durchschnittlichen Restlaufzeit der Hypotheken haben. In Einzelfällen könnten die dadurch steigenden Finanzierungskosten in Zukunft zu einer Reduktion der Ausschüttung führen.

Soll man nach der Kurskorrektur nun investieren?

Vergleicht man die durchschnittliche Ausschüttungsrendite der kotierten Schweizer Immobilienfonds von aktuell ca. 2.95% mit der Rendite der 10-jährigen Bundesobligation mit einer Rendite von aktuell ca. 1.5%, so erhält man immerhin noch ein Renditeplus von knapp 1.5%. Die kommerziellen Immobilienfonds haben sogar eine durchschnittliche Ausschüttungsrendite von aktuell 3.6%, was aus unserer Sicht äusserst attraktiv ist. Zusätzlich bietet der Inflationsschutz bei den kommerziellen Mietverträgen Potenzial für Mietzinssteigerungen. Wir erachten die kotierten Immobilienfonds wie oben erwähnt derzeit als günstig bewertet. Die Agios sind im historischen Vergleich für das aktuelle Zinsniveau zu tief. Sollte es zu weiteren Zinsanstiegen kommen, birgt dies jedoch Risiken für die kotierten Immobiliengefässe – wie der Gleichlauf von Immobilienfondskursen und langfristigen Zinsen eindrücklich zeigt.