Chancen und Risiken von Immobilienfonds mit Disagio

Nach dem Allzeithoch Anfang 2022 haben kotierte Schweizer Immobilienwerte einen historischen Kursrutsch erlebt. Die Korrektur liess auch die Bewertungen markant schmelzen – das eröffnet Opportunitäten.

Text: Flurin Joller

Das gewichtete Agio nach latenten Steuern im SXI Real Estate Funds Broad (SWIIT) Index notierte Mitte Oktober dieses Jahres mit 3,5 % so tief wie seit über 13 Jahren nicht mehr. Aktuell liegt das durchschnittliche Agio mit 11 % wieder höher, befindet sich aber weiterhin deutlich unter dem historischen Durchschnitt von 23 %.

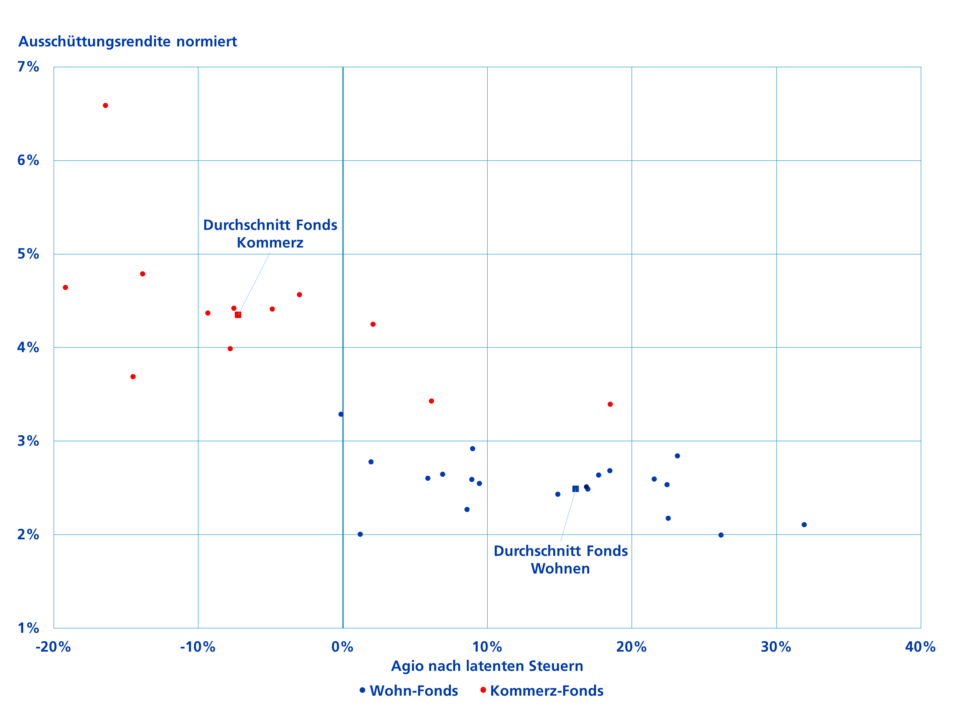

Eine genauere Betrachtung der 41 kotieren Immobilienfonds zeigt: Unter die 14 Fonds, die unter dem Nettoinventarwert (NIW) notieren, also ein Disagio zeigen, fallen neun Fonds mit überwiegend kommerzieller Nutzung. Die Bewertungsdifferenz des Segments Wohnen und Kommerz zeigt sich besonders deutlich bei einer Analyse dieser beiden Vergleichsgruppen. Während Fonds mit Anlagefokus auf Mietwohnungen ein durchschnittliches Agio von 16 % aufweisen, liegen Fonds mit einer Ausrichtung auf kommerziell genutzte Flächen mit durchschnittlich 7 % im Disagio. Die Bewertungsdifferenz ist Ausdruck der aktuellen Präferenz für das Segment Wohnen, das als stabiler und sicherer beurteilt wird als das Segment Kommerz. Fonds mit hohen Disagios drohen zudem Anteilsrücknahmen.

Attraktive Ausschüttungsrendite bei Kommerz-Fonds

Die tiefe Bewertung eröffnet auch Opportunitäten. Einerseits sind in den aktuellen Kursen bereits negative Marktentwicklungen eingepreist. Treffen diese nicht wie erwartet ein, besteht die Chance auf eine Kurserholung. Andererseits ist die Rendite auf Basis der vereinnahmten Mieterträge bei Kommerz-Fonds auf den aktuellen Kursen deutlich höher als bei Wohn-Fonds. Für Vergleichszwecke wird angenommen, dass der erzielte Nettoertrag bei allen Fonds vollständig ausgeschüttet wird. Dabei zeigt sich, dass diese normierte Ausschüttungsrendite dank tiefer Bewertungen bei Kommerz-Fonds mit 4,4 % signifikant höher ist als bei Wohn-Fonds mit 2,5 %.

Kommerz-Fonds mit tiefer Bewertung und hoher Ausschüttungsrendite

In der Phase der Negativzinsen wurden Schweizer Immobilienfonds häufig als Anlagealternative zu CHF-Obligationen favorisiert. Grund dafür war die Risikoprämie, d.h. die Differenz zwischen den Ausschüttungsrenditen der Fonds und den Renditen der Obligationen. Während diese bei Wohn-Fonds mittlerweile deutlich geschrumpft ist, liegt die Risikoprämie bei Kommerz-Fonds weiterhin auf einem attraktiven Niveau.

Bei den kommerziellen Mietverträgen kann die gestiegene Inflation zeitnah auf die Mieten überwälzt werden. Üblicherweise erfolgt die Anpassung der Mieten zu Jahresbeginn. Folglich sollten Kommerz-Fonds für das Jahr 2023 einen höheren Mietertrag erwirtschaften. Im Gegensatz dazu können Mietverträge im Wohnungsbereich erst auf den ersten Kündigungstermin nach einer Erhöhung des Referenzzinssatzes angepasst werden. Dies dürfte allerdings frühestens Mitte 2023 eintreffen. Somit dürften Kommerz-Fonds kurzfristig besser vor steigender Inflation schützen.

Risiken durch Zinsanstieg

Weniger rosig sind die Aussichten aufgrund der gestiegenen Zinsen. Erstens können die höheren Zinsen zu steigenden Diskontierungssätzen und tieferen Marktwerten der Liegenschaften führen. Bisher sind, basierend auf dem Transaktionsmarkt, allerdings nur vereinzelte Abwertungen durch die Schätzer zu beobachten. Falls es im kommenden Jahr zu einer stärkeren Korrektur der Marktwerte kommen sollte, muss dies allerdings nicht zwingend ein Problem sein. Bei Fonds mit Disagios würde sich dadurch die Differenz zwischen Börsenkurs und NIW sogar reduzieren und die Ausschüttungsrenditen sind von NIW-Veränderungen nicht direkt betroffen.

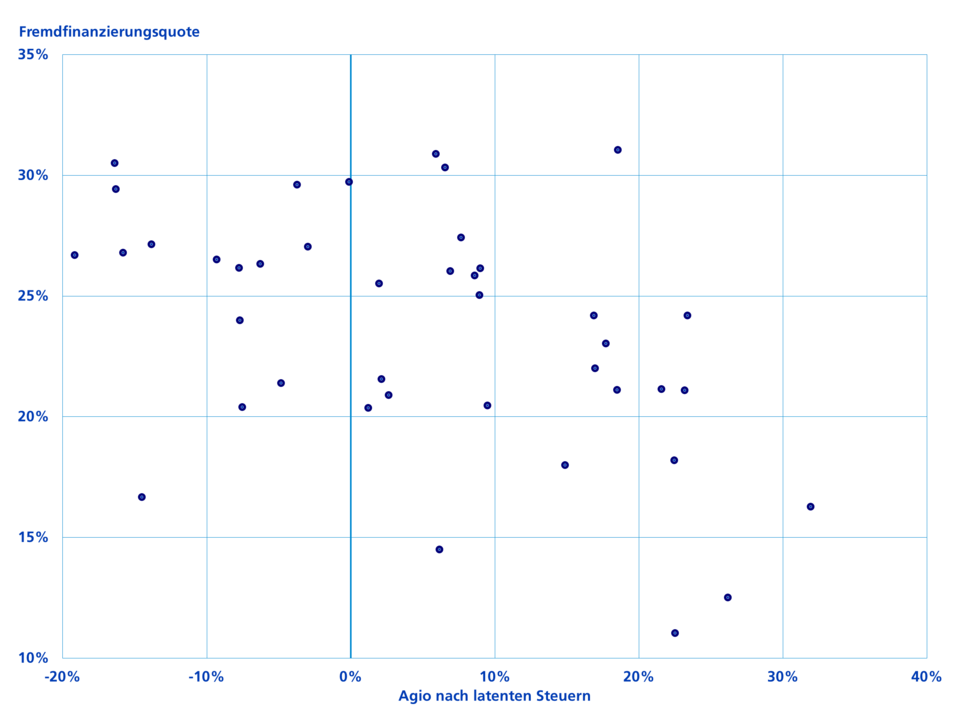

Zweitens führen höhere Zinsen unweigerlich zu höheren Fremdfinanzierungskosten. Dabei gilt: Je höher die Fremdfinanzierungsquote und je kürzer die Restlaufzeit der Verbindlichkeiten, umso grösser ist der Effekt auf den Nettoertrag beziehungsweise das Ausschüttungssubstrat. Es kann folglich sein, dass die Ausschüttungen bei gewissen Fonds aufgrund gestiegener Finanzierungskosten gekürzt werden.

Besonders gefährdet sind Fonds mit Disagios in Kombination mit einer hohen Fremdfinanzierungsquote. Sollten dessen Liegenschaften abgewertet werden, könnte die Fremdfinanzierungsquote über die regulatorische Maximallimite von 33 % steigen. Weil eine Kapitalaufnahme im Disagio nicht möglich ist, müssten andere einschneidende Massnahmen ergriffen werden, z.B. ein Verkauf von Liegenschaften.

Diverse Fonds im SWIIT Index mit Disagios und hohen Fremdfinanzierungsquoten

Fazit

Die aktuellen Börsenkurse von kotierten Fonds nehmen im historischen Vergleich mögliche Bewertungskorrekturen der Liegenschaften bzw. weitere Zinsanstiege bereits vorweg. Auf Basis der Ausschüttungsrendite bieten unserer Meinung nach insbesondere auf kommerzielle Flächen ausgerichtete Fonds nach wie vor eine attraktive Risikoprämie gegenüber Renditen auf CHF-Obligationen. Für eine Beurteilung der Chancen und Risiken auf den aktuellen Börsenkursen ist jedoch eine vertiefte Analyse der Portfolioqualität der Fonds unerlässlich. Gute Lagen der Liegenschaften und eine solide Mieterstruktur sprechen für stabilere Cashflows – auch in herausfordernden Marktphasen.

Rechtliche Hinweise: Die Publikationen wurden vom Buy-Side Research des Asset Managements der Zürcher Kantonalbank erstellt. Die in diesem Dokument enthaltenen Informationen wurden nicht im Einklang mit Rechtsvorschriften zur Förderung der Unabhängigkeit von Finanzanalysen erstellt und unterliegen auch keinem Verbot des Handels im Anschluss an die Verbreitung von Finanzanalysen.

.r200img.600x750.png/1677771830434/hagnau-ost-am-sch%C3%A4nzli-quelle-hrs-%281%29.png)