Bumpy road ahead

Die Konjunkturzahlen werden immer schlechter. Die Indizes der Einkaufsmanager sind unter die Wachstumsschwelle von 50 gesunken. Trotzdem dürfte die FED angesichts weiterhin hoher Inflationsraten vorerst keine Zinssenkungen vornehmen - im Gegenteil. Das Stagflationsgespenst bleibt uns erhalten. Wir nutzen den Juli-Rebound bei Aktien und gehen vor den saisonal schwachen Monaten August und September in ein Aktien-Untergewicht.

Wir hatten letzten Monat die Wahrscheinlichkeit eines Bärenmarkt-Rallyes im saisonal starken Juli als hoch eingestuft. Sowohl die Aktienmärkte als auch die Obligationenindizes konnten im Juli zulegen und so die Jahresverluste etwas mildern.

Die Finanzmarktteilnehmer erwarten in den USA parallel zu sinkenden Inflationsraten und einer schwachen Wirtschaft bereits im 1. Quartal 2023 erste Zinssenkungen der FED. Dies hat dazu geführt, dass im Juli vor allem die vergangenen Gewinner und grossen Verlierer dieses Jahres wie zum Beispiel Tesla, Krypto, Cathie Wood's ARK ETF oder Nasdaq einen vorübergehenden Rebound zu verzeichnen hatten.

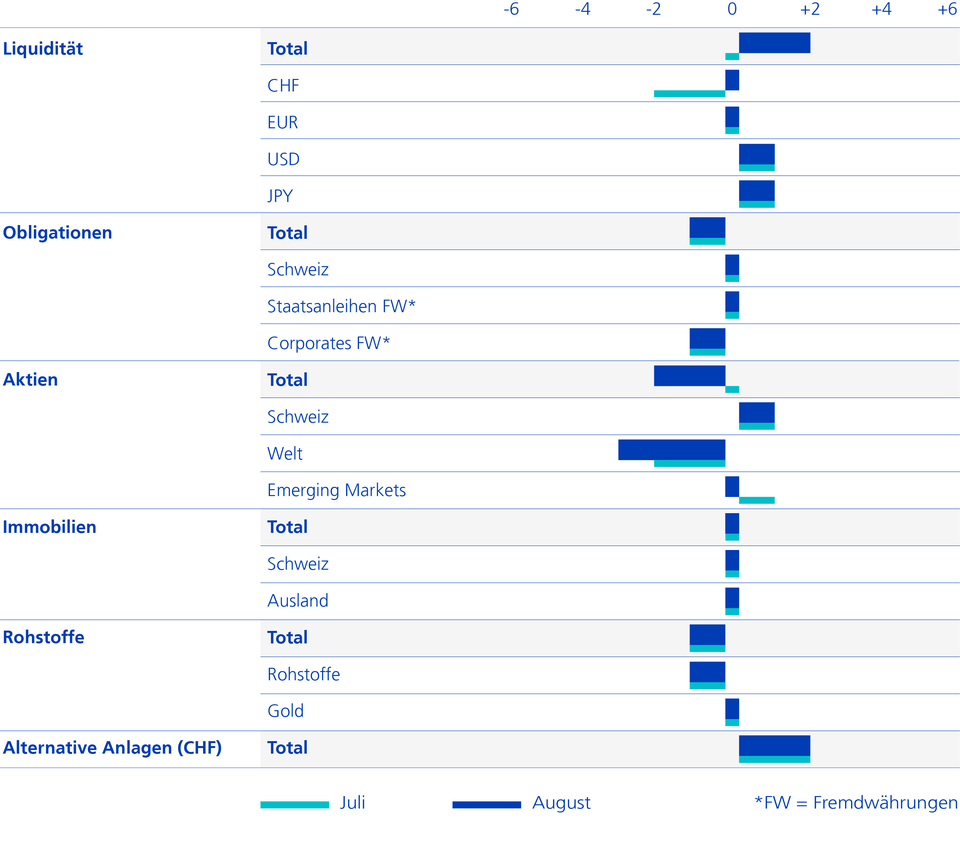

Untergewichtet sind wir nun bei Aktien, Rohstoffen und Unternehmensanleihen. Wir erwarten, dass dort die Rezession noch eingepreist wird. Bei Staatsanleihen bleiben wir neutral gewichtet - die Renditen sind derzeit zwischen Rezessionsängsten und weiterhin hohen Inflationsraten "gefangen". Wie in den Vormonaten bleiben unsere Quoten bei Liquidität und Katastrophenanleihen erhöht.

- Wir schliessen unser Untergewicht in US-Aktien zulasten von europäischen und kanadischen Titeln.

- US-Aktien haben ein tieferes Beta, die USA eine robustere Konjunktur, gesündere Konsumenten und einen stabileren Häusermarkt.

- Wachstumsstarke US-Aktien haben unter dem starken Renditeanstieg gelitten, dieser dürfte nun vorüber sein. Als Restrisiko bleibt hier ein weiterer Rückgang der Bewertung - das KGV beträgt aktuell im Durchschnitt 17.5.

- Ja, China hat Probleme: Zero-Covid, den fragilen Häusermarkt und eine übergriffige Regulierung. Vieles davon ist allerdings auch schon eingepreist. Das KGV beträgt heute 13.5 gegenüber 22 vor 12 Monaten.

- Was China nicht hat: ein Inflationsproblem. Die Consumer Pirce Inflation (CPI) beträgt 2.5%. Das ist niedrig im Vergleich zu 11.9% in Brasilien, 12.5% in Chile, 8% in Mexiko. Die chinesische Geldpolitik kann deshalb massiv lockerer als in anderen Ländern sein.

- Die chinesischen Lokalregierungen haben deutlich mehr Bonds für Infrastruktur-Investitionen herausgegeben. So wird sich das gesamtwirtschaftliche Wachstum verbessern.

- Der starke Anstieg der US-Realrenditen von -1% auf +0.5% macht Gold zu schaffen. Der Goldpreis ist seit März um 16% gefallen, die Abflüsse aus Gold-ETFs nehmen zu.

- Gemäss der historischen Korrelation zu den Realrenditen und dem starken USD müsste Gold noch deutlich tiefer notieren, es besteht derzeit also noch eine geopolitische Prämie.

- Aktuell notiert Gold nicht mehr weit über dem sehr wichtigen Support von 1680 USD; wir sind aktuell neutral positioniert.

Asset Allocation Spezialmandate

Unsere Anlagetaktik der vergangenen Monate

Taktische Asset Allocation Juli 2022

Taktische Asset Allocation Juni 2022

Taktische Asset Allocation Mai 2022